房企信用违约风险有多大?

发布时间: 2018-06-28 17:39:09房地产企业信用违约风险分析

房地产企业的信用资质水平主要取决于两个因素:调控政策和企业现金流管理能力。宏观层面,调控政策影响房地产行业的整体承压水平;微观层面,房企自身的现金流管理能力决定其违约风险水平。综合这两大因素来看,布局于二三线城市的龙头企业信用资质较好,信用违约风险低。

图1:宏观调控政策对于房地产企业的影响途径

资料来源:中金财富研究

2016年10月以来,房地产行业调控政策进入新一轮的紧缩周期,房地产企业融资环境与经营环境普遍发生下滑,宏观层面上,新一轮的调控政策导致房地产行业的整体处于承压状态。

具体来看,房地产调控政策可以分为货币政策、信贷政策、税收政策、开发政策和其他交易限制政策等五类。

其中,货币政策为总量政策,从宏观上决定了房地产企业和居民面临的资金面环境;信贷政策分为居民端信贷政策和企业端信贷政策,分别影响居民的加杠杆能力和房地产企业的再融资能力;税收政策主要对已有住房交易的营业税水平进行调控,影响二手房市场的交易;开发政策提高房地产企业进行土地开发时必要投入的自有资本金比例,限制企业的开发进度;此外,本轮调控周期中还新增了限购、限售、限价、限土拍和限商住改升级等一些列其他交易限制措施,分别从需求端与供给端影响房地产企业的经营状况。

图2:17年下半年以来各线城市住房成交指数情况

资料来源:克而瑞、中金财富研究部

在此轮房地产政策调控周期中,调控思路首次由全国一致转向各线城市差异化,进入“因城施策”的新阶段。政策对于房地产企业现金流的影响逻辑也在发生变化,经营状况相同、财务数据可比的主体,可能由于位于不同城市、区域而面临截然不同的调控政策,进而使得短期流动性遭遇分化。

整体上而言,本轮调控对于一线城市调控力度更大、限制更严,二三线城市调控力度稍有缓和。由克而瑞统计的各线城市住房成交指数可以看出,二线城市房地产市场活跃程度较高。统计口径为一线城市:北京、上海、广州和深圳;二线城市:重庆、武汉、青岛、长沙、南京、杭州、成都、长春、苏州、南宁、南昌、宁波、大连、福州和呼和浩特。

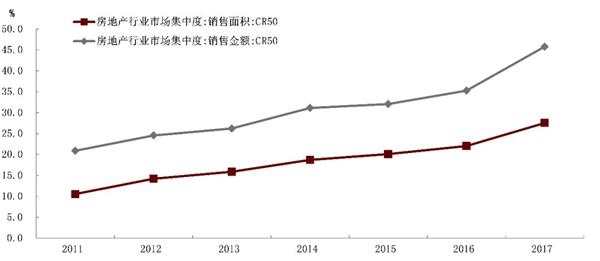

图3:房地产行业市场集中度情况(%)

资料来源:中金财富研究部

微观层面,房地产自身的现金流管理能力直接决定其违约风险水平。房地产企业内部现金流主要表现为经营性现金流,外部现金流为筹资现金流。内部现金流主要由企业经营策略决定,而外部现金流不仅受到企业自身资质的影响,更重要的是受整个融资环境的影响。金融机构借贷行为的顺周期性加剧了外部现金流波动,在信贷收紧阶段,流动性风险可能会集中爆发。

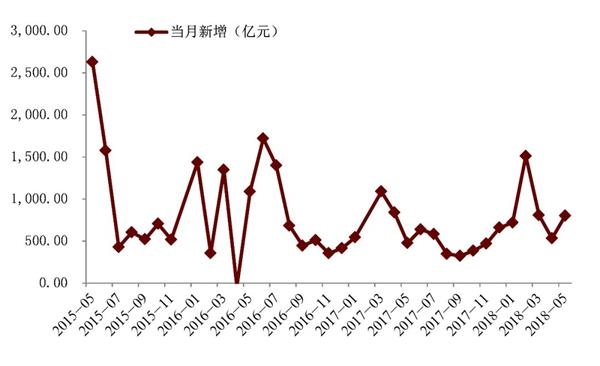

图4: 15年以来每月新增PSL情况

资料来源:中国人民银行、中金财富研究部

综合宏观调控政策和房企自身现金流管理能力两大因素来看,布局于二三线城市的龙头企业信用资质较好,信用违约风险低。主要原因有三:1)该类企业面临的调控环境较为宽松,2)棚改货币化安置政策带来经营改善,3)龙头企业的性质在获得银行贷款等外部融资方面更有优势。

2018年以来,由于信贷收缩和实体经济去杠杆等原因,信用违约事件频发。在此背景下,投资者对于投资标的的选择愈发谨慎,房地产非标融资产品一般要求抵质押等增信条件才能顺利发行。目前,市场上大部分房地产非标融资设置有抵质押增信。

图5:2018年以来信用债违约情况汇总

资料来源:中金财富研究

现金管理:

收益率相对处于高位

建议适量增配现金类资产

5月央行加大净投放力度,资金面较为宽松,月末偏紧。5月市场无新发行货币基金与短期理财基金,5月现金管理产品收益率整体上行,同类信托资金池收益率仍有一定收益优势。展望后市,近期收益率相对处于高位,建议适量增配现金类资产。

固定收益信托:

发行规模有所下降

根据用益信托网统计,5月份固定收益产品共发行592款产品,成立规模854亿元,较上月有所下降。结构上看,基础产业类占比下降、地产类占比上升。产品收益率保持稳定,5月信托产品1年期平均收益率7.8%,2年期平均收益率8.1%,均较上月维持稳定。

纯债产品:

现券市场收益率长端下行

结构化产品收益有所分化

5月现券市场收益率长端下行,全月指标性10年期国债收益率下行6BP至3.62%,1年期国债收益率上行17BP至3.16%。5月份管理型纯债产品发行数量稳定,单月共发行63支;无结构化纯债产品发行。管理型纯债产品和结构化纯债产品收益均有所分化。